We gaan een periode van grote onzekerheid in op de financiële markten. De Euro staat onder grote druk en de transferunie begint vorm te krijgen. Het is hoog nodig om een plan B te ontwikkelen voor de tijd na de Euro. Hieronder de eerste schetsen.

Nexit is beter

Door de Covid-19 lockdown, hebben regeringen een nieuwe economische depressie ingeluid. Nu stond de boel allang op scherp, mede door het gevoerde beleid van regeringen en centrale banken, maar de lockdown maatregel is de lont in het kruit steken. Waar veel overheden apathisch toekeken hoe Covid-19 zich verspreidde, lijken zij nu geheel blind voor het economische zware weer waar wij in terecht zullen gaan komen. Dit gaat niet zomaar een recessie worden met een V-vorm economisch herstel. Tegen deze achtergrond komen alle zwakheden bloot te liggen. Net zoals de dreigende exit van Griekenland de markt deed twijfelen aan de houdbaarheid van de Euro, zo ook zal dat nu gebeuren door de economische depressie en de spanningen die dat met zich mee brengt. Ik verwacht echter dat de druk binnen de EU/EMU vele malen hoger zal zijn dan toen met Griekenland. Nederland doet er goed aan om nu te doen waarmee ze al veel eerder had moeten beginnen: het ondernemen van bepaalde acties om dit nog enigszins in goede banen te leiden.

Eurobonds

Recent laaide de discussie over eurobonds weer op want deze kunnen worden ingezet om de lockdown fall-out wat op te vangen. Verder wil de EU ze invoeren omdat ze dan verdere integratie kunnen bewerkstelligen dan wel afdwingen. Verder zullen eurobonds ervoor zorgen dat er een nog verdergaande schuldenmiddeling zal zijn: sterke eurolanden verstrekken (expliciete) kredietdekking aan de zwakke. Nu gebeurt dit al met de oude en vooral de nieuwe opkoopprogramma’s van de ECB, maar eurobonds hebben juridisch veel meer gevolgen. Waar de huidige opkoopprogramma’s door de nationale centrale banken wordt gedaan en/of door de ECB volgens een bepaalde “pro rata” sleutel (capital key), zouden eurobonds daadwerkelijke risk sharing inhouden. Hiermee bereikt de EU ook dat uit de euro stappen nog moeilijker wordt. Helaas heeft de ECB nu besloten om de sleutel geheel los te laten, zeer waarschijnlijk ingegeven door de stugge houding van onder andere Nederland inzake eurobonds. Het Duitse Bundesverfassungsgericht heeft vandaag (5 mei 2020) een uitspraak gedaan over bepaalde ECB opkoopprogramma’s, maar het ziet er naar uit dat er weer genoeg ruimte is opengelaten voor de ECB om haar gang te gaan.

Punt is dat eurobonds, ECB opkoopprogramma’s en fiscale verruiming door EMU/EU landen de Euro niet kunnen redden. Dat betekent niet dat Nederland direct uit de Euro moet stappen: enerzijds dienen er voorbereidende acties te worden ondernomen die nu eenmaal tijd kosten om uit te voeren (kom ik hieronder op terug) en anderzijds moet het voordeel van de Euro als tweede wereld reservemunt worden benut.

Waarom de euro niet werkt

Het is echter belangrijk dat mensen begrijpen dat de Euro niet door Covid-19, een economische depressie of wat dan ook ten onder zal gaan. Deze gebeurtenissen zetten de boel in gang, maar zijn niet de onderliggende oorzaak. De Euro is namelijk vanuit haar ontwerp een onhoudbare munt. Grootste probleem is dat de Euro, net als elk andere muntunie, een one-size-fits-all beleid moet voeren. Dit is prima zolang alle leden ook allemaal op elkaar lijken. Vergelijk het met een dieet: stel 19 mensen komen bij een diëtist. Deze pakt de meest gezond uitziende van de 19 eruit (toevallig is hij Duits) en draagt iedereen op het zelfde eetpatroon te hanteren van deze persoon. Probleem is echter dat deze Duitser groot en sterk is, terwijl de andere 18 mensen stukken kleiner, ouder, jonger, allergisch en zo verder zijn. Het dieet van de Duitser zorgt er dus voor dat de andere 18 leden helemaal niet gezonder worden en meer op hem gaan lijken. Het zorgt er juist voor dat de anderen steeds ongezonder worden, en dus ook steeds meer verschillen van elkaar. Dit is wat er nu in de eurozone plaatsvindt.

Primacy of EU law IS one of the biggest problems of EU. You cannot force a union (and peace and prosperity) by law. Continue doing so will get the exact opposite results: conflict and economic ruin https://t.co/CBat2Ruq03

— Sassen van Elsloo (@sassenvanelsloo) May 5, 2020

Verschillen op de gebieden van demografie, topografie, cultuur, taal, economische cycli, juridische systemen en gebruiken, pensioenstelsel, schuldniveaus en zo verder, zorgen ervoor dat het one-size-fits-all beleid juist divergerend werkt. Verder doet de Euro ook een deel van de tucht van de markt teniet. Waar landen die boven hun stand leefden eerder gestraft werden met o.a. kapitaalvlucht (en dus lagere wisselkoers en hogere rentes), kan dit mechanisme nu nauwelijks plaatsvinden. Schadelijk gedrag wordt niet meer bestraft en goed gedrag wordt niet meer echt beloond. Om preciezer te zijn: goed beleid door enkele landen, daar genieten alle eurolanden van, maar slecht beleid door sommigen, daar moeten alle eurolanden voor boeten. Niet echt een houdbare situatie.

One-size-fits-all beleid op verschillende leden geeft nu eenmaal per definitie verschillende uitkomsten (divergentie). Deze verschillen moeten dan weer worden gladgestreken via allerlei hulpprogramma’s. Deze hulpprogramma’s zijn dan ook niet incidenteel, maar een structureel fenomeen van de eurozone. Hoe lang wil het electoraat in de sterke eurolanden nog meebetalen aan dit idee? Hoe lang accepteert het electoraat van de ontvangende eurolanden dat deze hulp ze tot knecht maakt van de sterke eurolanden?

Nexit

Door deze verschillen zal de eurozone uiteindelijk uit elkaar spatten. Als dit als gegeven wordt gebruikt, dan is de volgende vraag: hoe komt Nederland hier met de minste kleerscheuren vanaf? De zwakke eurolanden laten uitstappen is in ieder geval het slechtste wat we kunnen doen, want dan komt de rekening volledig bij de sterke eurolanden te liggen. Het antwoord is dus Nexit (Dexit et cetera). Zoals ik negen jaar terug al schreef in de Financiële Telegraaf en op Tradeidee.nl meerdere malen heb betoogd, brengt een Nexit niet alleen maar korte termijn kosten met zich mee; er zijn ook voordelen.

Als Nederland de eurozone verlaat, dan betekent dit een verzwakking voor de Euro. Als Nederland na exit een sterke gulden weet neer te zetten, dan betekent dit dus dat zowat alle staatsschulden, die in Euro genoteerd staan, makkelijker te betalen worden door het verzwakken van de Euro/aansterken van de gulden ten opzichte van alle belangrijke wereldvaluta. De voordelen van een dergelijke stap kunnen enorm zijn, maar om het voordeel te maximaliseren moet er wel het nodige gebeuren.

Allereerst moet de Nederlandse staat zoveel mogelijk Euro schuld gaan uitgeven (zonder FX clausule; ofwel: in Euro blijft in Euro) met een vaste rente en lange looptijd. De opgehaalde gelden moeten dan gebruikt worden om fysiek goud te kopen, aandelen in valuta die zullen appreciëren bij een Nexit (NOK bijvoorbeeld), en zo verder. Het gaat erom dat de euroschulden die aangegaan worden, worden omgezet in harde bezittingen die hun waarde behouden (in reële termen) dan wel (over de lange termijn) een degelijk rendement opleveren. Bestaande leningen met kortere looptijden moeten desnoods nu al vervangen worden door lang lopende schulden. Door de ECB ingrijpen is de rente historisch laag, iets waar we dus gebruik van moeten maken.

Leestip: "The COVID-19 crisis has pushed the euro zone to its breaking point." https://t.co/yzobRnynj4

— Nexit-Denktank (@nexitdenktank) May 1, 2020

Ten tweede moeten Nederlandse banken, verzekeraars en pensioenfondsen worden aangezet om hun posities in Euro staatsschulden (dus ook Nederlandse staatsschulden) af te bouwen dan wel in te dekken. Hierdoor zal de schade bij exit worden beperkt. Probleem is natuurlijk hoe deze portfolioverschuivingen door te voeren zonder dat het achterliggende verhaal bekend wordt. Nieuwe regels voor de financiële sector omtrent risico kunnen wellicht gebruikt worden als rookgordijn. Ook moeten de banken Nederlandse hypotheken (deels) in Euro laten staan, zodat de Nederlandse hypotheekschuld geen probleem meer vormt (immers Nederlanders gaan in sterke guldens verdienen terwijl hun hypotheekschuld in steeds zwakkere Euro blijft staan). Deze goedmaker hebben de huiseigenaren wel verdiend. Nederlandse bedrijven moeten juist weer aangespoord worden om FX clausules in hun verkoopcontracten te zetten en/of in niet Euro te factureren en reserves in andere valuta dan Euro te houden.

Ten derde moet de overheid een apart staatsinvesteringsfonds oprichten, gefinancierd met extra Euro staatsleningen. De Nederlandse overheid kan dit fonds gebruiken om de stabiliteit van de banken, verzekeraars en vooral de pensioenfondsen te waarborgen. Deze zullen zelfs met de voornoemde plannen, een enorme klap krijgen. Om de achterliggende klanten zoveel mogelijk te ontzien, de financiële markten te laten zien dat de Nederlandse financiële sector een solide ondersteuning heeft en de kansen op een sneller herstel te laten toenemen, moet deze zet worden gemaakt. Er is echter iets wat een actieve Nexit niet de beste optie zou kunnen maken: een mondiale monetaire reset.

Wereldwijde monetaire reset

Net zoals in 1944 het Bretton Woods systeem werd opgetuigd, zo ook verwacht ik nu een wereldwijde monetaire reset (zie hier). Mocht deze aanname juist zijn, dan zou een Nexit plan wellicht bijgesteld dienen te worden. In het kort wordt een dergelijke monetaire reset voorafgegaan door enorme monetaire verruiming en monetaire financiering van de overheid. Dit is dus de situatie waar de eurozone zich nu in lijkt te bevinden. Mocht dit een juiste vaststelling zijn, dan is het zaak om de ECB vrij spel te geven en alles wat los en vast is op te kopen. Staatsleningen moeten dan nog steeds worden uitgegeven en worden aangewend zoals hierboven is vermeld, maar zelf de exit opzoeken is dan wellicht een minder goed idee. In dit scenario is de crux om nu het beleid zo te sturen dat het uiteenspatten van de Euro/globale monetaire stelsel, zoveel mogelijk in het voordeel (in de breedste zin des woords) van Nederland uitpakt.

Blauwdruk voor na de Euro

Of de Euro nu verlaten wordt of wordt beëindigd, er zal een kant-en-klaar plan moeten liggen voor een nieuwe munt. Ik prefereer een nationale munt in plaats van een nieuwe muntunie. In het kort betekent dit een sterke stabiele gulden (wellicht met gouddekking), staatsschuldreductie opnemen in grondwet met als streven een absoluut niveau (stel 40% staatsschuld ten opzichte van BBP als maximum). Tevens moet in de grondwet worden opgenomen dat de overheid nooit een begrotingstekort mag voeren behalve in uitzonderlijke situaties. Deze situaties moeten dan duidelijk worden omschreven en het tekort moet in de twee volgende jaren worden. En om deze grondwet toetsbaar te maken, zouden we eindelijk een echt constitutioneel hof moeten oprichten.

Het einde van de Europe is in zicht… The downfall of the euro https://t.co/OkIJQLxwLv #nexit

— Straight Line Forward II (@line_forward) April 30, 2020

Verder moet de bankregulering worden aangescherpt. Dit houdt in dat banken meer kapitaal moeten aanhouden (core Tier 1), hogere risicowegingen moeten gebruiken (RWA) en de hefboom (leverage) sterk moeten reduceren. Financiële instrumenten die niet in relatie staan tot de realiteit moeten worden verboden.

Op deze manier wordt er een solide basis gelegd die de financiële markten zal overtuigen. Het aantrekken van buitenlandse investeringen, het inkopen van grondstoffen & halffabricaten en het aangaan van handelscontracten zal hierdoor worden vergemakkelijkt.

De export zal in eerste instantie te lijden hebben onder de sterke gulden, maar de gevolgen moeten niet overdreven worden; een dure munt heeft Duitsland (en Nederland) nooit in de weg gestaan om een exporterend land te zijn. Als het zo goed was om een alsmaar verzwakkende munt te hebben dan had Europa beter de lire als gemeenschapsmunt moeten kiezen. Ondanks de sterke Deutschmark en gulden wisten deze landen, door middel van innovaties, efficiëntie, en degelijkheid toch een exporteconomie op poten te zetten en te houden. De PIIGS, met hun zwakke nationale munten is dat nooit gelukt, dus gepraat over een zwakke munt goed is voor export is korte termijn denken dat op lange termijn zeer nadelig uitpakt.

Conclusie

Om de schade te beperken, moeten wij hoe dan ook nu al maatregelen treffen en uitvoeren. De impact van zowel een echte Nexit alsmede een monetaire reset, kunnen worden verzacht door nu kordaat te handelen.

Lees ook: Duitse rechter: opkoopprogramma ECB buitenproportioneel en onvoldoende gemotiveerd

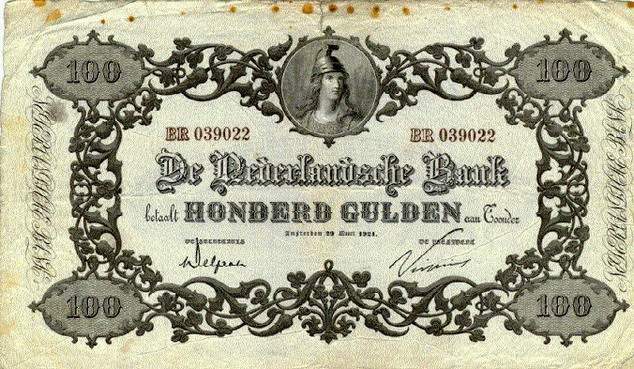

foto: https://nl.wikipedia.org/wiki/Bestand:NetherlandsP24-100Gulden-1921_f.jpg

foto: https://nl.wikipedia.org/wiki/Bestand:NetherlandsP24-100Gulden-1921_f.jpg